金本位制とは?|金と通貨の関係を徹底解説

2024/04/24

金本位制とは?|金と通貨の関係を徹底解説

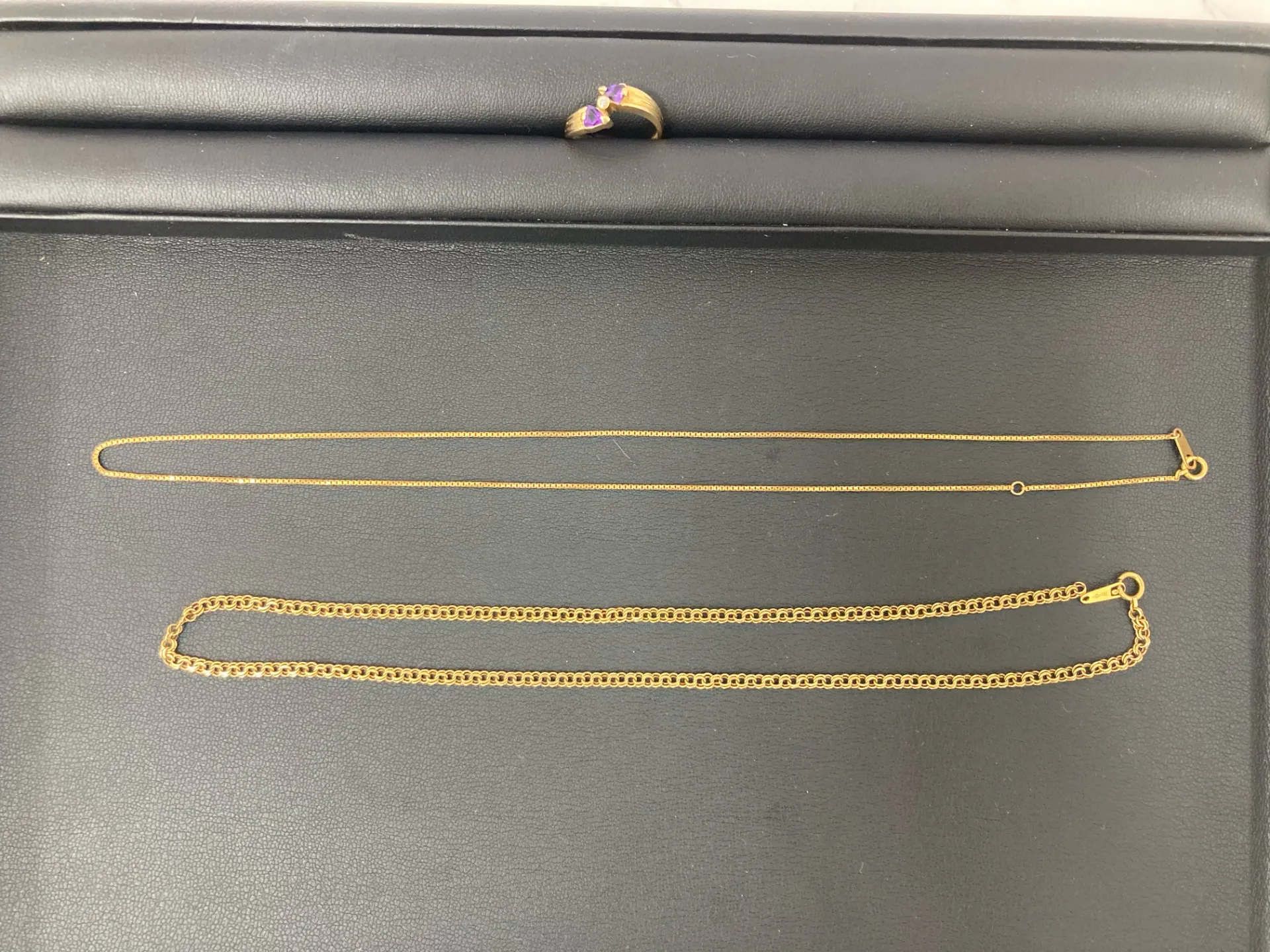

金は高価な貴金属で指輪やネックレスなどのアクセサリーに使われることが多いです。

そんな金が関係する金本位制とは何でしょうか?

解説したいと思います。

目次

金本位制の基本理解

金本位制(きんほんいせい)は、通貨の価値を一定量の金に固定し、その通貨を金と交換できるようにする制度です。

この制度では、国の通貨発行量はその国が保有する金の量に基づいて制限されます。

金本位制の主な特徴としては以下の点が挙げられます。

通貨の安定性

通貨が金に裏打ちされているため、ハイパーインフレーションのような極端な通貨価値の低下を防ぐことができます。

国際貿易の促進

各国の通貨が金に換算できるため、国際間での取引がしやすくなります。価値が予測可能であるため、国際貿易におけるリスクが減少します。

通貨発行の制約

通貨の発行は金の保有量に限定されるため、政府や中央銀行が無制限に通貨を発行することが難しくなります。

しかし、金本位制にはいくつかの問題点も存在します。

金の供給量は自然の産出量に依存しており、経済の成長に応じて十分な金が供給されない場合があります。

これが経済の発展を妨げる可能性もあるため、多くの国々は20世紀に入ると徐々に金本位制から離れ、現代ではほとんどの国が管理通貨制度に移行しています。

管理通貨制度では、通貨の価値は政府や中央銀行の政策によって決定され、金や他の物質に直接的に固定されていません。

金本位制のメリットとデメリット

金本位制には以下のようなメリットとデメリットがあります。

メリット

価値の安定性

通貨が金に裏付けられているため、インフレーションや急激な価値の低下を防ぐことができ、通貨の価値が安定しやすいです。

国際的な信頼性

各国の通貨が金に換算できるため、国際貿易が促進され、通貨の交換レートが安定します。

これにより、国際市場での取引の予測可能性と信頼性が向上します。

政府の財政規律

通貨の発行が金の保有量に依存しているため、政府や中央銀行の恣意的な通貨発行を抑制し、財政規律を保つことが可能です。

デメリット

経済活動の制約

経済が成長しても金の供給量がそれに追いつかない場合、通貨供給が不足しデフレーションを引き起こす可能性があります。これは経済活動の抑制につながります。

金の価格変動の影響

金の市場価格が変動すると、通貨の実質的な価値も変動します。

金価格が高騰すると輸入品が高価になり、逆に金価格が下落すると輸出が減少する可能性があります。

金の分配と供給の不均衡

金の生産や保有は国によって大きく異なるため、金本位制では金を多く持つ国が経済的に有利な位置に立ち、金のない国は不利になることがあります。

自由度の欠如

経済政策の面で、中央銀行は金の保有量に束縛されるため、景気変動に対して柔軟に対応するための金融政策の選択肢が限られます。

これらの理由から、多くの国々は金本位制から離れ、より柔軟性の高い通貨政策を採用するためのフィアットマネー(不換紙幣)制度に移行しています。

フィアットマネーは、政府の信用に基づいて価値が保証され、金や銀などの具体的な資産による裏付けはありません。

金本位制の運用と管理

金本位制の運用と管理には、通貨の価値を金と連動させるためのいくつかの具体的な手法があります。

これらの方法は、国によって異なる場合がありますが、基本的な原則は同じです。

以下に、金本位制の運用と管理の主要な側面を説明します。

金の保有

国の中央銀行は、発行される通貨の量を支えるために、一定量の金を保有する必要があります。

これにより、通貨が金に裏打ちされ、通貨の信頼性と安定性が保たれます。

通貨と金の交換率の設定

金本位制では、通貨と金の交換比率を定めることが重要です。

この比率は「固定交換率」として知られ、通貨1単位を金に換える際の金の量(例えば、1ドル=Xグラムの金)が定められます。

この比率は政府や中央銀行によって設定され、経済状況に応じて調整されることもあります。

通貨の発行

通貨の発行量は、中央銀行が保有する金の量に基づいて制限されます。

通貨を発行する際、中央銀行はその金額に相当する金の価値を保有している必要があります。

これにより、通貨の乱発を防ぎ、インフレーションを抑制します。

国際収支の管理

金本位制の下では、国際貿易による収支のバランスが直接金の流れに影響します。

貿易収支が黒字の国は金が増え、逆に赤字の国は金が減少します。

これにより、自然と通貨の価値が調整され、国際的な経済バランスが保たれるようになっています。

金の国際的な流通

金本位制では、金が国際的な支払い手段として機能します。

国際的な債務や貿易決済は、金を用いて行われることが多く、これにより各国間の金の流れが活発になります。

経済政策の制限

金本位制の下では、中央銀行の金融政策は限定されます。

金の保有量に基づいて通貨供給が制限されるため、金利操作や量的緩和などの現代的な金融政策ツールの使用が難しくなります。

金本位制の運用と管理は、金の保有とその価値に大きく依存しています。

そのため、金の価格変動や国際市場での金の流通に左右される側面があります。

また、この制度は金の物理的な制約により、現代経済においては柔軟性に欠けるとされ、多くの国が金本位制を廃止しています。

金本位制の崩壊とその後の世界

金本位制の崩壊は、20世紀にわたる一連の出来事と経済政策の変化によって進行しました。

主な要因としては、第一次世界大戦および第二次世界大戦の財政的圧力、経済のグローバリゼーション、および金融政策に対する新しい理解が挙げられます。

金本位制の崩壊

第一次世界大戦: 戦争のため、多くの国が金本位制を一時的に停止し、戦費調達のために大量の紙幣を発行しました。これが通貨価値の安定性を損なう一因となりました。

大恐慌(1929年): 大恐慌の間、金の引き出しが増加し、金本位制の下での金の流動性が問題となりました。多くの国が金本位制から離れ、通貨切り下げを行いました。

ブレトン・ウッズ体制(1944年): 第二次世界大戦後、ブレトン・ウッズ会議で設立された国際通貨基金(IMF)と世界銀行により、固定相場制が確立されました。このシステムでは、米ドルが金に固定され、他国の通貨はドルに対して固定されましたが、これは間接的な金本位制とも言えます。

1971年 - ニクソン・ショック: アメリカ合衆国が国際的な金の兌換を停止(ニクソン・ショック)し、これによってブレトン・ウッズ体制が崩壊し、金本位制から完全に離れることになりました。

その後の世界

金本位制の終焉後、世界の通貨体系は「フィアットマネー」へと移行しました。

フィアットマネーは政府や中央銀行の信用に基づいており、金や他の貴重な物質に裏打ちされていません。

フローティング為替レート

ニクソン・ショック後、多くの先進国が変動相場制を採用しました。

これにより、通貨の価値は市場の需給によって決まるようになり、中央銀行はより柔軟に金融政策を行うことが可能になりました。

経済政策の自由度

金や他の資源に依存しないことで、政府と中央銀行はインフレやデフレーションに対してより効果的に対応できるようになりました。

金利の設定、量的緩和、財政出動などのツールが利用可能となりました。

経済のグローバル化と金融市場の拡大

フィアットマネー体制下で、世界経済は急速にグローバル化し、国際貿易と金融市場が拡大しました。

通貨の自由な交換と資本の流動性が増すことで、国際的な経済活動が活発になりました。

経済危機への対応

金本位制の制約がなくなったことで、2008年の世界金融危機のような時でも、政府と中央銀行は迅速に対応することができました。

救済措置、金融刺激策、低利の維持などが可能になりました。

金本位制の崩壊後の経済体系は、より柔軟で適応性が高くなっていますが、それに伴い金融不安定性やインフレのリスクも増えています。

各国がこれらの新たな挑戦にどのように対応するかが、今後の国際経済の鍵となっています。

金本位制の日本における歴史と影響

日本における金本位制の導入とその歴史的影響については、明治時代から昭和時代初期にかけての経済政策と国際関係の文脈で理解することが重要です。

以下に、日本の金本位制の主要な歴史的ポイントとその影響を概説します。

金本位制の導入

明治時代の貨幣制度改革

明治政府は、1871年の新貨条例により近代的な貨幣制度を導入しましたが、当初は銀本位制を採用していました。

しかし、国際貿易の拡大とより安定した通貨体系へのニーズから、1897年に金本位制に移行しました。

これにより、日本の通貨は国際的な信頼性を得るとともに、金融安定と経済成長を促進しました。

金本位制の運用と影響

国際的地位の向上

金本位制の採用は、日本が国際的に金融的に信頼される国であることを示し、外国との貿易や投資を促進しました。

経済発展

安定した通貨価値が確保されることで、国内外の投資が促進され、日本の工業化と経済発展に寄与しました。

国際金融市場での活動

金本位制は、国際金融市場において日本円が信頼される通貨となる基盤を作りました。

金本位制の停止と復帰

第一次世界大戦と金本位制の停止

1917年、第一次世界大戦中の金の流出を防ぐために日本は金本位制の運用を一時停止しました。

戦後の混乱期を経て、日本は1930年に一時的に金本位制に復帰しますが、世界的な経済危機と国内のデフレーション圧力により維持が困難となりました。

昭和恐慌と金本位制の完全放棄:

1931年、世界恐慌の影響を受けて日本経済が深刻な不況に陥り、政府は金輸出を禁止し、実質的に金本位制を放棄しました。

これにより、政府はより自由な金融政策を展開することが可能となり、経済回復への道を探りました。

長期的影響

金融政策の自由化

金本位制の放棄によって、日本政府は金利の設定や通貨供給など、より積極的な金融政策を行うことが可能になりました。

これは後の経済政策に大きな影響を与え、戦時体制の下での財政政策とも連携しました。

戦後の経済復興

第二次世界大戦後、金本位制はもはや国際標準ではなくなっていました。

日本は新たな経済体制の下で復興を遂げ、高度経済成長を実現しました。

これには、フィアットマネー制度と変動相場制が基盤となりました。

金本位制は、日本の近代化と国際化に重要な役割を果たしましたが、その制約もまた経済政策の柔軟性を制限する一因となりました。

その放棄は、より動的で適応可能な経済管理へと移行するきっかけとなり、現代の経済政策の基礎を築くことに寄与しました。

金本位制の具体的な例と事例研究

金本位制に関連する具体的な例として、歴史的に重要ないくつかの国の事例を詳しく見てみましょう。

これらの事例は、金本位制の導入と放棄が経済にどのような影響を与えたかを理解するのに役立ちます。

イギリスの金本位制

1.導入

導入時期

イギリスは1816年に正式に金本位制を導入しました。

背景

産業革命を通じて国際貿易が拡大する中で、安定した通貨制度の必要性が高まりました。

実施: イギリスポンドを一定量の金(1ポンド=113グレーンの純金)と交換可能に設定しました。

2.影響

国際貿易の促進

安定した通貨価値により、イギリスは国際貿易での信頼性を高め、世界の貿易と金融の中心地となりました。

経済的安定性

長期にわたる経済的安定と成長を支えましたが、他国の金本位制採用との連動性による経済的な挑戦も経験しました。

アメリカ合衆国の金本位制

1.導入

導入時期

正式な金本位制は1900年のゴールドスタンダード法によって確立されました。

背景

19世紀後半には、金と銀の二重本位制を採用していたが、金の方が国際的に安定しているとの認識が高まりました。

2.影響

経済成長

20世紀初頭のアメリカ経済の急速な成長と産業化を支えました。

ニクソン・ショック

1971年、国際的な金の流出を食い止めるため、ニクソン大統領は金の兌換停止を宣言し、金本位制からの実質的な離脱を行いました。

ドイツ帝国の金本位制

1.導入

導入時期

1871年のドイツ統一後、1873年に金本位制を採用しました。

背景

統一された国家としての国際的な貿易と金融の地位を確立するため。

2.影響

経済の近代化

経済の近代化と産業化を進め、ヨーロッパ大陸での経済大国への道を築きました。

第一次世界大戦後

戦争による経済の荒廃とヴェルサイユ条約による賠償支払いで、金本位制の維持が困難となり、ハイパーインフレーションを経験しました。

これらの事例から、金本位制が各国の経済発展には一定の安定と信頼性をもたらしたこと、また、国際的な危機や大規模な経済的変動時にはその制約が顕著になることが分かります。

金本位制の放棄は、それぞれの国が直面した経済的な課題に柔軟に対応するための選択として行われました。

金本位制に関するよくある質問

金本位制についてのよくある質問とその回答を以下に示します。

これらの質問は、金本位制の基本、その影響、歴史的な文脈、そして現代経済における意味に関連しています。

金本位制とは何ですか?

金本位制は、国の通貨単位の価値を一定量の金と等価に設定し、法的にその通貨を金と交換可能にする貨幣制度です。

このシステムでは、通貨の価値は保有している金の価値に直接的に連動します。

金本位制の主なメリットは何ですか?

金本位制のメリットには以下があります。

価値の安定

通貨の価値が金に固定されているため、インフレや通貨の価値の急激な変動を防ぐことができます。

国際的な信用の向上

金本位制は通貨に対する信用を高め、国際貿易の安定化を促進します。

政府の財政規律の強化: 金の保有量に限られるため、無制限の通貨発行が抑制されます。

金本位制の主なデメリットは何ですか?

金本位制のデメリットには以下があります。

経済活動の制約

金の供給が経済成長に追いつかない場合、デフレーションが発生するリスクがあります。

金価格の変動性

金の市場価格が変動すると、通貨の実質的な価値も変動し、経済に不安定をもたらす可能性があります。

経済政策の柔軟性の欠如

金の保有量に通貨供給が依存するため、金融政策の選択肢が限定されます。

どうして多くの国々が金本位制を廃止したのですか?

多くの国々が金本位制を廃止した理由には、以下のようなものがあります。

経済のグローバル化と拡大

経済活動の拡大に伴い、金の供給量が需要に追いつかなくなると、経済成長が制約されることがあります。

大規模な経済危機への対応の困難

世界恐慌のような大規模な経済危機時に、金本位制が経済回復の障害となることが明らかになりました。

政策の柔軟性の必要性

現代経済では、中央銀行が金融政策を通じて経済を調節する柔軟性が求められるようになりました。

現代の経済において金本位制は実用的ですか?

現代の経済において、金本位制は一般的には実用的ではありません。

これは、金の供給が限定されているため、急速に成長する経済ニーズに対応できないためです。

また、金融政策の柔軟性が制限されるため、経済の変動や危機に対応する能力が低下します。

しかし、金本位制への復帰を支持する意見も一部には存在し、通貨の安定性や政府の財政規律を重視する立場からの議論がなされることがあります。

金本位制の理論と実際

金本位制に関する理論と実際について詳しく解説します。

この制度は、通貨の価値が金の価値と直接的に結びつくことで安定性や信頼性を保つことを目的としていますが、実際の運用では多くの挑戦と問題が発生しました。

金本位制の理論

金本位制の基本理念は、国内通貨の単位が一定量の金に固定され、通貨と金の間で自由に交換が可能であるというものです。

このシステムの理論的なメリットは次のとおりです。

価値の安定

金の供給は比較的安定しており、市場での金価格の変動は通常穏やかです。

これにより、通貨の価値が一定量の金に固定されることで、通貨自体の価値も安定します。

インフレ抑制

通貨供給が金の保有量に直接的に依存するため、無制限に通貨を発行することができず、インフレが抑制されるとされます。

国際信頼性の向上

各国通貨が一定量の金に換算可能であるため、国際貿易や投資において信頼される通貨となります。

金本位制の実際

実際に金本位制を運用する過程で、いくつかの問題が明らかになりました。

これらは主に経済の変動に対する制度の柔軟性の欠如から生じます。

経済成長と金の供給の不均衡

経済が成長し、市場での通貨需要が増加しても、金の供給がそれに追いつかない場合があります。

これにより、デフレーションが発生し、経済成長が抑制されることがあります。

金価格の変動

金市場の価格変動が国内通貨の価値を不安定にすることがあります。

例えば、金の発見や採掘技術の進展が新たな金の供給を引き起こすと、金価格が下落し、それに連動して通貨価値も下落する可能性があります。

経済政策の制約

金本位制は、中央銀行の金融政策、特に金利操作や通貨供給の調整に制約を加えます。

経済が不況にある時でも、金の保有量に縛られて積極的な金融緩和が難しいことがあります。

歴史的事例

金本位制の実際の影響を理解するためには、20世紀初頭の世界経済における役割を見ると良いでしょう。

多くの国が金本位制を採用していましたが、1929年の大恐慌を通じてその弱点が露呈しました。

金本位制の下では、各国は金融政策の自由度が限られており、経済危機に対する効果的な対応が困難でした。

その結果、1930年代には多くの国が金本位制を放棄し、より柔軟な通貨政策を求めました。

金本位制の理論と実際は、理想と現実のギャップを示す典型例です。

理論上は多くのメリットがあるものの、実際の経済運用では限界と問題が生じ、結果的に多くの国がこの制度から離れることになりました。

現代の経済システムでは、金本位制のような固定相場制度よりも、より柔軟な通貨政策が求められています。

金本位制に関連する貴金属の市場

金本位制に関連する貴金属の市場を理解するには、金(Gold)を中心に、その価格動向、取引場所、関連する金融商品などを把握する必要があります。

以下に、これらの要素を詳しく説明します。

金の価格動向

金の価格は、供給と需要、マクロ経済状況、政治的な不安定性、インフレ率、通貨価値の変動など、多くの要因によって左右されます。

歴史的には、不確実性が高まると投資家はリスクを避けて金に投資するため、金価格が上昇する傾向があります。

主要な取引場所

金の取引は世界中の複数の市場で行われていますが、主要な市場には以下のものがあります。

ロンドン金市場

世界最大の金取引市場で、毎日の金の価格固定が行われます(ロンドン金市場固定価格)。

ニューヨーク商品取引所(COMEX)

金先物契約で最も活発に取引される市場の一つです。

上海金取引所

中国内での金取引の中心地であり、アジア市場での金の流れを反映します。

香港金銀業貿易場:アジア地域の金取引の重要なハブです。

関連する金融商品

金投資は、直接的な物理的金の購入だけでなく、様々な金融商品を通じて行われます。

金ETF(上場投資信託)

金の物理的在庫に基づくETFで、株式のように証券取引所で取引されます。

代表的な金ETFにはSPDR Gold Shares(GLD)があります。

金先物契約

将来の特定の日付において、事前に定められた価格で金を売買する契約を取引所で行います。

金オプション

特定の期間内に、定められた価格で金を買うか売るかの権利を持つ金融商品です。

投資戦略

金市場への投資は、ポートフォリオのリスク分散やインフレ対策として有効です。

通常、経済不安やインフレが予想される時に、保守的な投資として選ばれます。

金本位制が終了してからも、金はその貨幣的な価値としての魅力を保持しています。

投資家や政府が危機の際に安全資産として金に逃避する傾向があり、これが金市場の需要と価格に影響を与え続けています。

このため、経済の不確実性が高まる中で、金市場は重要な投資先として注目されています。

宮城県白石市の金買取なら買取大吉セラビ白石店

金のお品物の買取なら買取大吉セラビ白石店にお任せ下さい。

買取大吉セラビ白石店は金のお品物の買取を強化しております。

なので、金の壊れたリング、ちぎれたネックレス、片方しかないピアスも高価買取いたします。

また少し意外な金のお品物では、万年筆の先の金、メガネのツルの金、金歯、純金カレンダーもお買取りしております。

ちなみに、たくさん集めたアクセサリー類のどれが金で、どれがメッキかわからなくなっても大丈夫です。

アクセサリー類を一式持ってきていただければ、金とメッキ品の選別も含めて、しっかりとお査定させていただきます。

宮城県白石市や白石市の近隣地区にお住まいの皆様のご来店を心よりお持ちしております!

・・・・・・・・・・・・・・・・・・・・

ご自宅の中で眠っているバッグ、アクセサリー、時計、テレフォンカード、切手などはありませんか?

買取大吉セラビ白石店では、これらの商品の買取を強化しております。

金、プラチナなどの貴金属類、ブランドバッグ、ブランド時計、切手、テレフォンカード、金券類を売ることを考えている方は、ぜひ買取大吉セラビ白石店にお査定に来て下さい。

お客様がお持ちになったお品物に良いお値段がつくように、しっかりとお査定させていただきます。

もちろん、お査定は無料ですので、お査定だけでもOKです。

全国約900店舗!口コミ高評価No.1の大吉だから提示できるお値段に自信があります!!

皆様のご来店を心よりお待ちしております!

------------------------------------------------------------

【店舗情報】

〒989-0247

宮城県白石市八幡町11-1 セラビ白石店 1階

MAP:Googleマップ

電話番号:0120-238-999

営業時間:10:00~19:00

定休日:年中無休(臨時休業を除く)

※インスタ(フォローをお願いいたします!)

https://www.instagram.com/daikichi.shiroishi/

白石市にて金やジュエリーの査定

------------------------------------------------------------

0120-238-999

0120-238-999

0120-238-999

0120-238-999